Los Valores de Renta Fija o de deuda son un préstamo colectivo que los inversionistas otorgan a una empresa privada e instituciones de gobierno, a cambio de un rendimiento. Existen diversos tipos de valores de deuda, los cuales a su vez pueden ser de corto, mediano y largo plazo.

Entre los valores de renta fija negociados en la Bolsa de Valores de El Salvador se encuentran: Valores privados locales y extranjeros, como Certificados de Inversión, Papel Bursátil, Bonos Corporativos y Valores públicos locales y extranjeros tales como LETES, CENELIS, Eurobonos, etc.

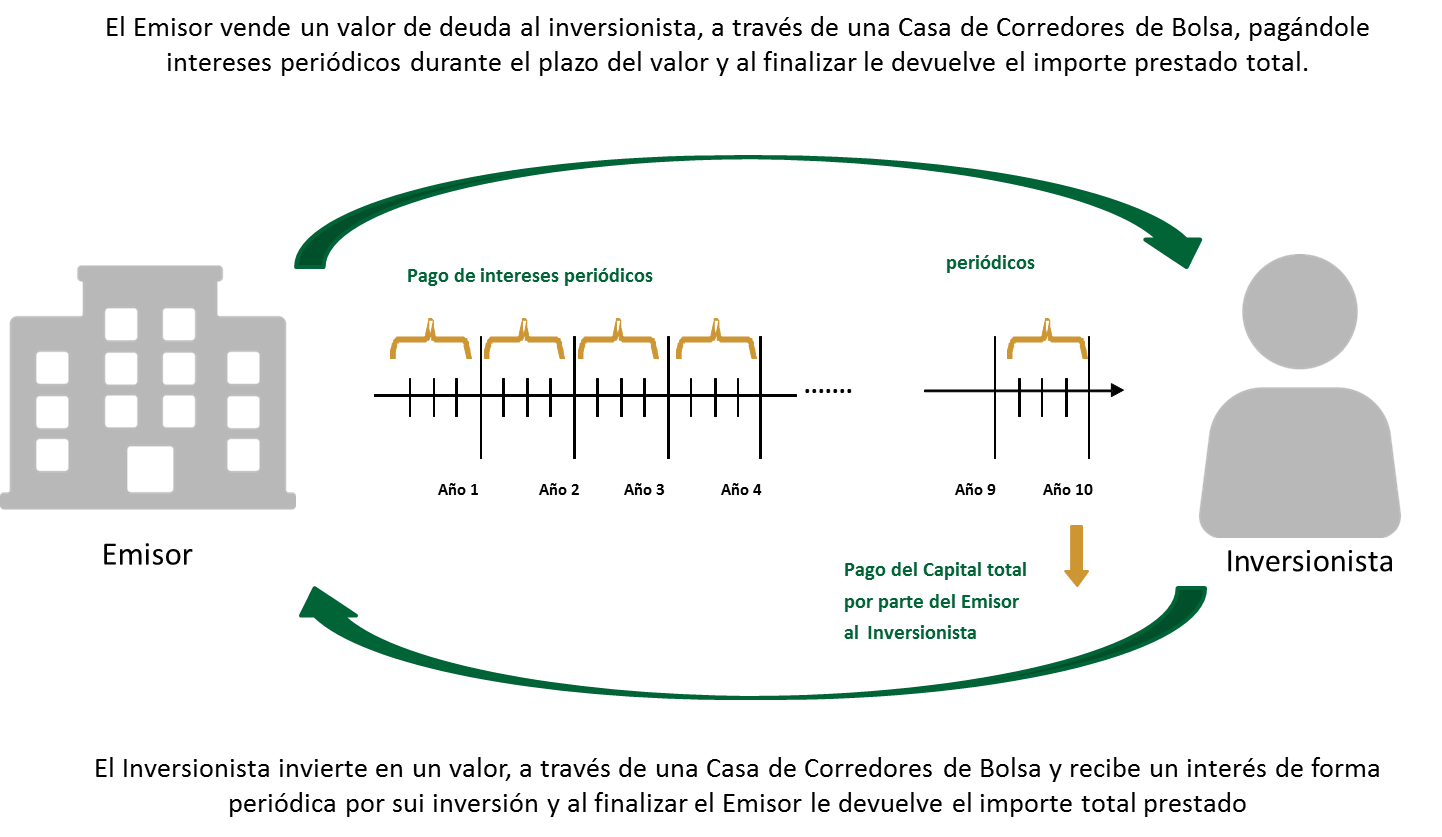

Su funcionamiento general es el siguiente:

Bono Corporativo

Descripción

El Bono Corporativo es un instrumento de deuda emitido por empresas. Actualmente en la Bolsa de Valores de El Salvador, se encuentran inscritos diversidad de Bonos Corporativos de empresas extranjeras reconocidas a nivel mundial.

Mecanismo de Colocación

Valores Extranjeros de Oferta Pública, negociados a través del Sistema Electrónico de Negociación.

Liquidación

En mercado secundario el plazo de liquidación está comprendido entre el mismo día de su negociación y hasta 3 días después de la misma (T+0 y T+3)

Clasificación de Garantías

Los Certificados de Inversión pueden contar con los siguientes tipos de garantías:

- Prendaria, se otorga una prenda sobre bienes muebles propiedad de la empresa emisora.

- Hipotecaria, se otorga una hipoteca sobre bienes inmuebles propiedad de la empresa emisora.

- Patrimonial, es el patrimonio de la empresa emisora que respalda la emisión, y no se cuenta con una garantía específica.

- Fianza o Aval, una segunda empresa garantiza en forma solidaria el pago de la emisión de la primera (Por ejemplo un banco que avala la emisión).

Características Generales

| Emisor: | Empresas extranjeras de diversos sectores. |

| Plazo: | 1 año en adelante. |

| Mínimo de contratación: | US$100.00 y múltiplos del mismo valor. |

| Tasa de interés: | Varía según la emisión. |

|

Pago de capital: |

Varía según la emisión. |

| Periodicidad de pago de interés: | Varía según emisión. |

| Representación de valores: | Anotaciones electrónicas en cuenta. |

| Garantías: | Varía según la emisión. |

| Inversionistas: | Personas naturales y empresas. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria en el país de origen. |

Bonos BC

Descripción

Los Bonos BC son valores de deuda de mediano plazo, emitidos por el Banco Central de Reserva de El Salvador. Son valores emitidos con el fin de realizar un manejo eficiente de los flujos de fondos de tesorería del Banco Central.

Mecanismo de Colocación

Mercado Primario:

Los Bonos son ofrecidos mediante subasta pública a través del Sistema Electrónico de Negociación de la Bolsa de Valores (SEN Web), el cual fue desarrollado por la Bolsa de Valores de El Salvador para el BCR. La negociación se realiza por medio de subastas competitivas a precios múltiples. Las ofertas se reciben de 9:00 a.m. a 11:00 a.m. el día de la subasta.

Todos los interesados en adquirir este instrumento pueden hacerlo a través de las Casas de Corredores de Bolsa de El Salvador o directamente, previa calificación del Banco Central de Reserva. (Bancos, AFP’s, Organismos financieros e Instituciones Públicas facultadas, todos nacionales y extranjeras).

Una vez colocadas en mercado primario, éstas pueden negociarse en Mercado Secundario, a través del Sistema Electrónico de Negociación de la Bolsa (SEN).

Liquidación Monetaria

Mercado primario el emisor determina el plazo comprendido entre el mismo día de su negociación hasta 3 días después de la misma (T+0 y T+3)

Mercado secundario el plazo es de T+3.

Tasa de Interés

La tasa de referencia es la tasa LIBOR a 180 días. La tasa cupón será ajustable cada seis meses con base a la LIBOR a 180 días, reportada por la British Bankers Association (BBA) del día del inicio del cupón. El primer cupón se determinara el día de la colocación.

Características Generales

| Emisor: | Banco Central de Reserva de El Salvador. |

| Plazo: | 3 años o más. |

| Mínimo de contratación: | US$10,000.00 y múltiplos de US$1,000.00 |

| Tasa de referencia: | Tasa LIBOR a 180 días reportada por la British Bankers Association (BBA) previo a la subasta. |

| Tasa de interés: | Variable reajustable semestralmente. |

| Pago de intereses: | Semestral devengados. |

| Base de cálculo: | Actual/ actual. |

| Garantías: | Sin garantía específica. |

| Representación de valores: | Anotaciones Electrónicas en Cuenta. |

| Pago de capital: | Un sólo pago al vencimiento. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

Bonos Convertibles en Acciones

Descripción

El Bono Convertible en Acciones es un instrumento financiero que ofrece características similares a las que ofrece un valor de deuda, pero que deja abierta la posibilidad de poder convertirlo en una acción (valor de renta variable). Las obligaciones convertibles ofrecen amplios beneficios al emisor debido a la flexibilidad pudiendo estructurar el financiamiento a la medida de sus necesidades.

Una sociedad anónima salvadoreña de capital fijo o variable pueda emitir obligaciones (tales como Certificados de Inversión etc.), convertibles en acciones con autorización de su Junta Directiva, quien establecerá el monto y clase de obligaciones que se desea convertir en acciones, señalando un plazo para la conversión. Los accionistas de la sociedad emisora de estas obligaciones gozarán del derecho preferente para suscribir esas obligaciones convertibles, en los mismos términos que para suscribir cualesquiera emisiones de acciones de la sociedad que se sujete al sistema.

Prima de Conversión

Se fija determinando el número de acciones por las cuales se habrá de canjear la obligación. Por ejemplo:

- Un Certificado de Inversión de $1,000 da derecho a convertir 40 acciones representativas de capital social común.

- El precio de conversión será entonces de:

- $1000/40 = $25 por acción

- Suponiendo un precio actual de mercado de $20, se tiene que la prima de conversión será de 0.25 es decir: ($25-$20)/$20

Mecanismo de Colocación

La colocación es de Oferta pública a través del Sistema Electrónico de Negociación, tanto para el mercado primario como para mercado secundario.

Características Generales

| Emisor: | Sociedades de capital |

| Plazo: | El que acuerde el emisor. |

| Mínimo de contratación: | US$100.00 y múltiplos del mismo valor. |

| Precio: | Lo determina el emisor. |

| Tasa de interés: | El que acuerde el emisor. |

| Periodicidad del interés: | El que acuerde el emisor. |

| Representación de valores: | Anotaciones electrónicas en cuenta. |

| Garantías: | Pueden o no tener garantía. |

| Inversionistas: | Accionistas de la sociedad emisora. |

| Pago de capital: | Se entregan acciones de la emisora al vencimiento del plazo. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

Bonos del Tesoro

Descripción

Los Bonos del Tesoro Público son valores de mediano y largo plazo (plazo de 3 años en adelante). Son emitidos por la República de El Salvador. A través de ellos el Gobierno adquiere la obligación de pagar su valor nominal en la fecha de su vencimiento. Y son anotaciones electrónicas en cuenta.

La finalidad de los bonos es para financiar el presupuesto de la nación.

Mecanismo de Colocación

Mercado Primario:

Los Bonos son ofrecidos mediante subasta pública a través del Sistema Electrónico de Negociación del Ministerio de Hacienda (SINEVAL), el cual fue desarrollado por la Bolsa de Valores de El Salvador. La negociación se realiza por medio de subastas competitivas a precios múltiples. Las ofertas se reciben de 9:00 a.m. a 11:00 a.m. el día de la subasta.

Todos los interesados en adquirir este instrumento pueden hacerlo a través de las Casas de Corredores de Bolsa de El Salvador o directamente, previa calificación del Ministerio de Hacienda (Bancos, AFP’s, Organismos financieros e Instituciones Públicas facultadas, todos nacionales y extranjeras).

Una vez colocadas en mercado primario, éstas pueden negociarse en Mercado Secundario, a través del Sistema Electrónico de Negociación.

Liquidación Monetaria:

Mercado primario el emisor determina el plazo comprendido entre el mismo día de su negociación hasta 3 días después de la misma (T+0 y T+3)

Mercado secundario el plazo es de T+3.

Tasa de Interés

La tasa de referencia es la tasa de los Bonos del Tesoro de los Estados Unidos de América, al plazo de la colocación, reportada por la Federal Reserve al día previo de la subasta. Paga un cupón de tasa fija anual, la cual será determinada con anterioridad a la subasta de acuerdo a las condiciones de mercado y se dará a conocer en las convocatorias. El pago de intereses es Semestral, devengados a partir de la última fecha de pago. Su base de cálculo es de 30/360. Y se realiza un solo pago del principal al vencimiento.

Características Generales

| Emisor: | República de El Salvador. |

| Plazo: | 3 años o más. |

| Mínimo de contratación: | US$10,000.00 y múltiplos de US$1,000 |

| Tipo de instrumento: | Bonos del Tesoro Público. |

| Base de la postura en mercado primario: | Tasa de referencia y un spread de acuerdo a condiciones de mercado. |

| Tasa de interés: | Será determinada con anterioridad a la subasta de acuerdo a las condiciones de mercado y se dará a conocer en las convocatorias. |

| Tasa de referencia: | Tasa de los Bonos del Tesoro de los Estados Unidos de América al plazo de la colocación reportada por la Federal Reserve el día previo de la subasta. |

| Pago de intereses: | Semestral devengados a partir de la última fecha de pago. |

| Base de cálculo: | 30/360. |

| Pago de capital: | Un sólo pago al vencimiento. |

| Representación de valores: | Anotaciones Electrónicas en Cuenta. |

| Inversionistas: | Personas naturales y empresas, nacionales y extranjeras. |

| Garantía: | Gobierno de El Salvador. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

| Fuentes de información: | Ministerio de Hacienda, Bolsa de Valores de El Salvador. |

CENELI-D

Descripción

CENELI o Certificados Negociables de Liquidez, son títulos emitidos por el Banco Central de Reserva de El Salvador con el fin de realizar un manejo eficiente de sus flujos de fondos, es decir para manejo de la Tesorería del Banco Central.

Se emiten con el objetivo de financiar el Manejo de la Tesorería del Banco Central de Reserva de El Salvador.

Mecanismo de Colocación

En mercado primario se negocian a través de los sistemas de negociación VENTAVAL (directos) y SINEVAL (Indirectos), por medio de una Subasta Competitiva a Tasa Máxima (para cada plazo establecen una tasa de corte y esa pagan).

El mercado secundario se negocia únicamente en la Bolsa de Valores.

Características Generales

| Emisor: | Banco Central de Reserva de El Salvador. |

| Plazos: | Se pueden emitir a diferentes plazos desde 4 hasta 364 días. |

| Mínimo de contratación: | US$5,000 y múltiplos de US$1,000 |

| Precio base: | A descuento. |

| Rendimiento: | Variable. La tasa de rendimiento será definida al momento de la subasta, de acuerdo a las condiciones del mercado. |

| Base de cálculo: | 365 días. |

| Pago de capital: | Al vencimiento o de forma anticipada con autorización del Consejo Directivo del Banco Central de Reserva de El Salvador. |

| Representación de valores: | Anotaciones electrónicas en cuenta. |

| Garantía: | Sin garantía específica. |

| Inversionistas: | Personas naturales y empresas. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

Certificado de Depósito Negociable CDN

Descripción

Es un producto de inversión, que puede ser emitido por Bancos, Bancos Cooperativos y Sociedades de Ahorro y Crédito y negociado en la Bolsa de Valores a través de las Casas de Corredores de Bolsa en mercado secundario.

Mecanismo de Colocación y negociación

Valores de Oferta Pública, colocados en mercado primario directamente por el emisor y negociables a través de la Bolsa de Valores en el Sistema Electrónico de Negociación en mercado secundario.

Liquidación

En mercado secundario el plazo de liquidación para los CDN es 3 días después de su negociación (T+3)

Garantía

Mantiene la garantía del Instituto de Garantía de Depósito (hasta USD 10,210.00)

Características Generales

| Emisor: | Bancos, Bancos Cooperativos y Sociedades de Ahorro y Crédito |

| Valores: | Certificados de depósito Negociables Individuales y heterogéneos |

| Plazo: | Varia según las condiciones pactadas en la apertura del CDN |

| Tasa de interés: | Varía según las condiciones pactadas en la apertura del CDN |

| Pago de capital: | Al vencimiento |

| Periodicidad de pago de interés: | Intereses acumulados, pagaderos mensual, trimestral, semestral o al vencimiento. Dependerá de las condiciones pactadas en la apertura del CDN |

| Representación de valores: | Anotaciones electrónicas en cuenta |

| Garantía: | Garantía IGD |

Certificados de Inversión

Descripción

El Certificado de Inversión es un valor de deuda de mediano y largo plazo, que es utilizado como instrumento de financiamiento por las Empresas Emisoras.

Para el emisor representa una alternativa de financiamiento a costos competitivos, y para el inversionista significa obtener mayor rentabilidad y liquidez por su inversión durante el plazo del valor, puesto que los Certificados de Inversión o CI's tienen facilidad de negociarse en el mercado secundario de la Bolsa de Valores de El Salvador.

Mecanismo de Colocación

La colocación es de Oferta pública a través del Sistema Electrónico de Negociación, tanto para el mercado primario como para mercado secundario.

Liquidación

Mercado primario el emisor determina el plazo comprendido entre el mismo día de su negociación hasta 3 días después de la misma (T+0 y T+3)

Mercado secundario el plazo es T+3.

Clasificación de Garantías

Los Certificados de Inversión pueden contar con los siguientes tipos de garantías:

- Prendaria, se otorga una prenda sobre bienes muebles propiedad de la empresa emisora.

- Hipotecaria, se otorga una hipoteca sobre bienes inmuebles propiedad de la empresa emisora.

- Patrimonial, es el patrimonio de la empresa emisora que respalda la emisión, y no se cuenta con una garantía específica.

- Fianza o Aval, una segunda empresa garantiza en forma solidaria el pago de la emisión de la primera (Por ejemplo un banco que avala la emisión).

Características Generales

| Emisor: | Instituciones Autónomas y Empresas Privadas (incluyendo Bancos). |

| Plazo: | De 1 a 30 años. |

| Mínimo de contratación: | US$100.00 y múltiplos del mismo valor. |

| Precio: | Lo determina el emisor. |

| Tasa de interés: | Las condiciones de la tasa de interés se estipulan en el prospecto de emisión y puede ser fija o variable. La tasa de referencia (o tasa base) puede ser la TIBP a 180 día publicada la semana anterior a la primera negociación de una serie o la LIBOR publicada por British Bankers Association (BBA). |

| Pago de interés: | Varía según emisión. |

| Representación de valores: | Anotaciones Electrónicas en Cuenta. |

| Garantía: | Varía según la emisión. |

| Clasificación de Riesgo: | El emisor deberá presentar, al menos, una calificación de riesgo para la emisión. Las instituciones calificadoras de riesgo son quienes evalúan la calidad crediticia de las emisiones. |

| Base de cálculo: | Año calendario 365 días. |

| Pago de capital: | Varía según la emisón (al vencimiento, amortización periódoca, etc.). |

| Inversionistas: | Personas naturales y empresas. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

Eurobono

Descripción

Son valores de deuda de largo plazo, pueden ser emitidos y negociados en diversas monedas tales como Euros, dólares, etc. Los Eurobonos pueden ser emitidos por gobiernos de diversos países de Latinoamérica, grandes empresas multinacionales, bancos, y organizaciones multilaterales. Estos bonos son generalmente inscritos (aunque no necesariamente negociados) en las bolsas de valores de Londres y Luxemburgo.

Mediante estos bonos, el ente emisor se obliga a pagar al inversionista, la cantidad nominal prestada al vencimiento, así como a pagar los intereses de forma periódica a lo largo de la vida del bono.

Los Eurobonos pueden ser colocados a descuento (es decir a un precio inferior a su valor nominal), o a valor par (es decir que se venden a un 100% de su valor nominal) y tienen por objeto lograr el financiamiento del emisor.

En la Bolsa de Valores de El Salvador se han inscrito una amplia diversidad de Eurobonos, representados a través de anotaciones en cuenta, de tal manera que pueden ser negociados en el mercado secundario nacional.

En la sección "Valores Extranjeros" podrá consultar el detalle de los Eurobonos que se tienen inscritos en la Bolsa de Valores de El Salvador.

Clasificación con Base en la Tasa de Interés

Con referencia a la tasa de interés que pagan los Eurobonos y que se estipula en los términos y condiciones de las emisiones, los Eurobonos se pueden clasificar en:

- Eurobonos con tasa fija: Los cupones o la tasa de interés que el emisor paga de manera periódica, están referidos a una tasa de interés fija que no varía durante la vida del bono.

- Eurobonos con tasa variable: Los cupones o tasa de interés que paga de manera periódica el emisor, están referidos a una tasa de interés variable, que generalmente suele ser la tasa LIBOR o la de los bonos del Tesoro de E.E.U.U., más una sobretasa. La variabilidad de la tasa de los Eurobonos se da en función de su tasa de referencia o riesgo país.

Mecanismo de Colocación

En mercado primario son colocados a través de oferta pública o privada en mercados extranjeros. Y pueden comprarse en primario y en mercado secundario en la Bolsa de Valores a través de la intermediación de las Casas de Corredores de Bolsa.

Depósitos en Administración: En el mercado internacional, los Eurobonos se encuentran generalmente depositados en Centrales de Depósito y Custodia extranjeros, como EUROCLEAR y el CLEARSTREAM. En El Salvador se encuentran depositados en CEDEVAL.

Liquidación Monetaria: En mercado secundario el plazo puede ser el mismo día de su negociación hasta 5 días después de la misma (T+0 y T+5).

Características Generales

| Emisor: | Gobiernos soberanos de países, corporaciones extranjeros, instituciones financieras. |

| Plazo: | Varía según la emisión. |

| Mínimo de contratación: | US$ 10,000 y múltiplos de $1,000 (según prospecto de emisión) |

| Precio: | Lo determina el emisor. |

| Tasa de interés: | Según la tasa de interés es estipulada en el prospecto de emisión, puede ser fija o variable. La tasa de referencia puede ser LIBOR o la Tasa de interés de los bonos del Tesoro de los Estados Unidos, emitidos a igual o menor plazo que los Eurobonos. |

| Periodicidad del interés: | Varía según la emisión. |

| Rendimiento: | El rendimiento puede ser vía: - La tasa de interés que devenguen vía cupones. - Ganancia de Capital |

| Pago de capital: | El capital se liquida el día del vencimiento de la emisión. |

| Representación de valores: | Anotaciones Electrónicas en Cuenta. |

| Garantía: | No tienen garantía específica. Son las instituciones calificadoras de riesgo que evalúan la calidad crediticia de las emisiones. |

| Inversionistas: | Personas naturales y empresas. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

Letras de Cambio Bursátiles

Descripción

Las Letras de Cambio Bursátiles son valores de deuda individuales emitidos por Bancos inscritos como empresas emisoras, y respaldadas por letras de cambio corrientes de empresas industriales, comerciales y/o de servicios. Esta es una alternativa financiera que los bancos pueden utilizar para obtener liquidez, utilizando los valores que reciben a descuento.

Características Generales

| Nomenclatura: | L de C.B. |

| Emisor: | Bancos que descuenten letras de cambio corrientes de empresas industriales, comerciales o de servicio. Debiendo el banco tener como mínimo una clasificación de riesgo de "E-A". |

| Plazos: | Debe ser librada para ser pagadas a fecha fija, no mayor de 180 días máximo. |

| Mínimo de contratación: | Su monto será de $ 1,000 o sus múltiplos, el emisor no podrá emitir Letras de Cambio Bursátiles por montos mayores a $10,000.00. |

| Precio: | A descuento. |

| Tasa de interés: | Son emitidos a descuento por lo tanto no pagan una tasa intereses periódicamente. |

| Pago de capital: | El Banco emisor pagará a través de la Central de Depósito de Valores (CEDEVAL) a los adquirentes, al vencimiento del plazo, el valor nominal de las Letras de Cambio Bursátiles. |

| Representación de valores: | Títulovalor individual. |

| Garantía: | Patrimonio del Banco. |

| Inversionistas: | Personas naturales y empresas. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

Letras del Tesoro Público

Descripción

Las Letras del Tesoro Público son valores de corto plazo (plazo inferior a un año: 90, 180, 270 y 360 días), emitidos a descuento. Son emitidos por la República de El Salvador. En ellas se consigna la obligación del Gobierno a pagar su valor nominal en la fecha de su vencimiento o en forma anticipada si el dueño está de acuerdo.

La Finalidad de las LETES, es apoyar las necesidades financieras de administración del flujo de caja del Ministerio de Hacienda, así como apoyo al Presupuesto General de la Nación.

Mecanismo de Colocación

Mercado Primario:

Son ofrecidas mediante subasta pública a través del Sistema Electrónico de Negociación del Ministerio de Hacienda (SINEVAL), el cual fue desarrollado por la Bolsa de Valores de El Salvador. La negociación se realiza por medio de subastas competitivas a tasas diferenciadas.

Dichas subastas se realizarán los días martes y su regularidad será quincenal, de acuerdo a calendario emitido por el Ministerio de Hacienda. La recepción de las ofertas es de 9:00 a.m. a 11:00 a.m. el día de la subasta.

Los agentes autorizados a participar en la subasta como compradores son las Casas de Corredores de Bolsa locales, inversionistas directos previamente calificados por el Ministerio de Hacienda (Bancos, AFP’s, Organismos financieros e Instituciones Públicas facultadas, nacionales y extranjeras).

Condición Especial: De existir empate entre dos o más posturas, se adjudicará en forma proporcional. El Gobierno se reserva el derecho de declarar desierta una subasta o adjudicar un monto menor o mayor al anunciado. Una vez colocadas en mercado primario, éstas pueden negociarse en Mercado Secundario, a través del Sistema Electrónico de Negociación.

Liquidación Monetaria:

Mercado primario el emisor determina el plazo comprendido entre el mismo día de su negociación hasta 3 días después de la misma (T+0 y T+3)

Mercado secundario el plazo puede ser entre T+0 y T+5.

Tasa de Interés

La base de la Postura es igual a la Tasa de Referencia (Tasa LIBOR al plazo más próximo de la colocación reportada por la British Bankers Association (BBA) al cierre del día de la Subasta), más un spread de acuerdo a condiciones de mercado presentado a seis decimales. Son valores emitidos a descuento sobre el valor nominal (cero cupón), sobre la base de cálculo de 30/360. Y se realiza un solo pago al vencimiento.

Características Generales

| Emisor: | República de El Salvador. |

| Plazos: | 90, 180, 270 y 360 días. |

| Mínimo de contratación: | US$10,000.00 y múltiplos de US$1,000 |

| Tipo de instrumento: | Letras del Tesoro Público (LETES). |

| Determinación de precio: | Emitidas a descuento sobre el valor nominal (cero cupón). |

| Base de la postura en Mercado Primario: | Tasa de referencia y un spread de acuerdo a condiciones de mercado presentado a seis decimales. |

| Tasa de referencia: | Tasa LIBOR al plazo más próximo de la colocación reportada por la British Bankers Association (BBA) al cierre del día de la subasta. |

| Base de cálculo: | 30/360. |

| Representación de valores: | Anotaciones Electrónicas en Cuenta. |

| Inversionistas: | Personas naturales y empresas. |

| Garantía: | Gobierno de El Salvador. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

| Fuentes de información: | Ministerio de Hacienda, Bolsa de Valores de El Salvador, para LIBOR Bloomberg.net |

Notas de Crédito del Tesoro Público

Descripción

Las Notas de Crédito del Tesoro Público (NCTP), son Títulos emitidos por el Ministerio de Hacienda, Ministerio de Economía y el FINET.

Las NCTP serán redimidas por el Ministerio de Hacienda a los 180 días contados a partir del día siguiente a la fecha de emisión, sin reconocimiento de intereses por parte del Gobierno Central.

Son Emitidas en papel seguridad, expresión de que es un documento autónomo, con número correlativo.

Las NCTP tienen la posibilidad de utilizarse, sin importar su fecha de vencimiento, para el pago de cualquier tipo de obligación fiscal a favor del Gobierno Central. Pueden ser negociadas a través de la Bolsa de Valores de El Salvador con el objetivo de obtener liquidez inmediata.

Mecanismo de Colocación

La negociación es de Oferta pública a través del Sistema Electrónico de Negociación, Negociación en Mercado Secundario: La empresa a quien le entregaron la NCTP puede venderla a descuento en mercado secundario y obtener la liquidez necesaria, a un costo financiero menor gracias a la Negociación multilateral (precio de mercado), que mejora las posibilidades de obtener un menor costo que el que obtenido al negociar bilateralmente.

Operación de Reporto: También pueden utilizarse para obtener un financiamiento a Corto Plazo a través del mercado de reporto. Con esta opción, la nota de crédito No se Vende, solo se da en garantía para obtener fondos en un plazo desde 2 a 45 días.

Liquidación Monetaria

En mercado secundario el plazo puede ser entre T+0 y T+5, es decir el mismo día de la negociación hasta cinco días después de la misma.

Características Generales

| Emisor: | Ministerios de Hacienda, Ministerio de Economía y el FINET. |

| Plazo: | Varía según la fecha de compra - Plazo máximo 180 días. |

| Mínimo de contratación: | De acuerdo al monto de la NCTP. |

| Rendimiento: | Se adquieren a descuento, con lo cual no ofrecen tasa de interés. |

| Pago de capital: | Al vencimiento de la nota. |

| Representación de valores: | Nota individual - Nominativa. |

| Garantía: | Gobierno de El Salvador. |

| Inversionistas: | Personas naturales y empresas. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

Papel Bursátil

Descripción

El Papel Bursátil es un valor de deuda o Bono, de corto plazo, emitidos por empresas en dólares de los EE.UU. Pueden ser emitidos a descuento u ofrecer una tasa de interés. Son negociables en Mercado Primario de la Bolsa de Valores de El Salvador, con intermediación de las Casas de Corredores de Bolsa.

Mecanismo de Colocación

La colocación es de Oferta pública a través del Sistema Electrónico de Negociación, tanto para el mercado primario como para mercado secundario.

Liquidación

En mercado primario el emisor determina el plazo comprendido entre el mismo día de su negociación hasta 3 días después de la misma (T+0 y T+3)

En mercado secundario el plazo es de T+3.

Características Generales

| Emisor: | Podrán emitir Papeles Bursátil las sociedades inscritas como empresas emisoras de valores. |

| Plazo: | El plazo no podrá ser menor a 15 días ni mayor a 3 años. |

| Mínimo de contratación: | US$100.00 y múltiplos del mismo valor. |

| Precio: | Lo determina el emisor. |

| Tasa de interés: | Varía según la emisión. |

| Pago de capital: | Pago al vencimiento. |

| Representación de valores: | Anotaciones Electrónicas en Cuenta. |

| Garantía: | Varía según la emisión. |

| Clasificación de riesgo: | El emisor deberá presentar, al menos, una calificación de riesgo para la emisión. Las instituciones calificadoras de riesgo son quienes evalúan la calidad crediticia de las emisiones. |

| Inversionistas: | Empresas, Fondos de Inversión, Fondos de Pensiones y personas naturales. |

| Pago de capital: | Al vencimiento. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

Reporto

Descripción

En la operación de Reporto intervienen dos personas: el reportador, siendo éste el inversionista que tiene recursos disponibles y el Reportado, es el inversionista que necesitando dinero y no deseando deshacerse de sus valores, realiza una operación de reporto, es decir que procede a venderlos temporalmente al Reportador (inversionista con fondos disponibles), con un pacto de recompra. El plazo puede ir desde 2 hasta 45 días. Al final del plazo pactado, el inversionista Reportador recibe el capital que invirtió más la tasa de interés convenida (que suele ser conocida como el premio).

Es importante considerar que se pueden reportar valores de deuda y acciones.

En el caso de operaciones de reporto con acciones se debe de considerar que sólo podrán efectuarse operaciones de reporto con:

- Acciones de empresas emisoras inscritas en la Bolsa de El Salvador (acciones extranjeros no pueden ser reportadas)

- Acciones de oferta pública debidamente inscritas en la Superintendencia del Sistema Financiero y la Bolsa de Valores de El Salvador.

- Que cuenten con bursatilidad, es decir con alta liquidez en la Bolsa de Valores, considerando la rotación de las mismas, la participación en el volumen negociado en la Bolsa, la presencia en número de sesiones realizadas y el tiempo de inactividad de negociación de la acción en mención, todo durante el último año móvil.

- Y que estén depositadas en CEDEVAL.

No es factible el fraccionamiento de los certificados de acciones. Así como que el derecho a dividendos y los demás derechos económicos de las acciones y el derecho de suscripción preferente de las mismas, corresponderán siempre al vendedor o reportado.

Mecanismo de negociación: Oferta pública a través del Sistema Electrónico de Negociación.

Liquidación Monetaria: T + 0, es decir el mismo día de su negociación.

Márgenes de Garantía

Para dar más seguridad y confiabilidad a las Operaciones de Reporto se han constituido márgenes de garantía, que pueden variar de acuerdo a los precios de mercado de cada valor en particular.

Los mínimos de las garantías, antes señaladas, se calcularan sobre la base de su valor nominal y son los siguientes:

| Bonos | Acciones |

| Públicos: 5% Bancarios y FSV: 10% Bonos privados no bancarios: 15% |

Alta bursatilidad: 20% Bursatilidad media: 30% Baja bursatilidad: 40% |

Estos márgenes se han establecido para que en caso de que el Reportado tuviera algún problema para honrar el pago de la operación, el Reportador se encuentre siempre protegido.

Este porcentaje puede ser modificado de acuerdo a las normas que la Bolsa dicte, dando aviso oportuno al mercado.

Características Generales

| Reportado: | Inversionista que reporta sus valores. |

| Reportador: | Inversionista que invierte en reporto. |

| Monto mínimo: | No existe un monto mínimo o máximo estipulado a reportar. El monto "mínimo" corresponde al valor nominal del o de los valores a reportar (considerando los respectivos márgenes de garantía). |

| Plazo: | De 2 a 45 días. |

| Rendimiento: | El rendimiento es estipulado de común acuerdo entre el reportado y el reportador, a través de los agentes de las Casas de Corredores de Bolsa que los representen, de acuerdo a las condiciones de mercado, valor y plazo. |

| Periodicidad: | El rendimiento se paga al vencimiento del plazo pactado. |

| Pago de capital: | El capital se paga al vencimiento del plazo pactado. |

| Garantía y Riesgo: | La inversión se realiza con la garantía de valores que se están reportando. En lo que respecta al riesgo, se ha establecido un Margen de Garantía diferenciado según la procedencia de los valores en garantía. |

| Inversionistas: | personas naturales y empresas. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |

Valores de Titularización

Descripción

La Titularización es un mecanismo para obtener liquidez ahora, de activos que actualmente no son líquidos pero que lo serán en el futuro.

En el proceso de Titularización, la Empresa Originadora transfiere activos a un patrimonio independiente denominado Fondo de Titularización, el cual será administrado por una Sociedad Titularizadora y que sirve de respaldo a una emisión de valores. Del producto de la colocación de los valores emitidos con cargo al Fondo, el originador obtiene el financiamiento que desea.

Los valores emitidos por el fondo de titularización se denominan Valores de Titularización.

Mecanismo de Colocación

La colocación es de Oferta pública a través del Sistema Electrónico de Negociación, tanto para el mercado primario como para mercado secundario.

Liquidación

En mercado primario el emisor determina el plazo comprendido entre el mismo día de su negociación y hasta 3 días después de la misma (T+0 y T+3)

En mercado secundario es T+3.

Características Generales

| Originador: | Puede ser cualquier empresa quien pueda transferir activos o flujos futuros. |

| Emisor: | Sociedad Titularizadora a través del Fondo de Titularización creado específicamente para la emisión. |

| Mínimo de contratación: | US$100.00 y múltiplos por el mismo valor. |

| Precio base: | Estipulado por el emisor. |

| Tasa de interés: | La tasa de interés se estipula en el prospecto de emisión, puede ser fija o variable. Tasa de referencia (tasa base) puede ser la TIBP a 180 días publicada la semana anterior a la primera negociación de una serie o la tasa LIBOR publicada por British Bankers Association (BBA). |

| Pago de interés: | Varía según la emisión. |

| Base de cálculo: | Año calendario. |

| Pago de capital: | Varía según la emisión (al vencimiento, amortización periódica, etc.) |

| Representación de valores: | Anotaciones Electrónicas en Cuenta. |

| Garantías: | Varía según la emisión. |

| Inversionistas: | Personas naturales y empresas. |

| Tratamiento fiscal: | De acuerdo a la regulación tributaria vigente en El Salvador. |